MSolvens – En smileyordning for banker

Begrebet MSolvens kaldes populært en smileyordning blandt banker. Læs mere om den her og se den seneste oversigt.

Hvor robust er en bank egentlig? De seneste år er kravene til robusthed for banker stigende, og der er kommet meget mere opmærksomhed på det efter finanskrisen. Et af de nøgletal som ofte præsenteres i debatten er begrebet MSolvens. Det skal vi se nærmere på her.

MSolvens er en forkortelse for “markedsopgjort solvens”, og den beregnes ved at tage markedsværdien af en banks aktier og dividere det med markedsrisikoen på bankens aktiver. MSolvens måler en banks evne til at modstå tab.

Det er især lektor Johannes Raaballe fra Aarhus Universitet, der offentliggør nye lister hvert år, der sammenligner MSolvens for banker. Jeg tror faktisk også det er ham der har været med til at udvikle begrebet tilbage i 2016. Det får jeg i hvert fald indtrykket af, efter at have læst denne publikation.

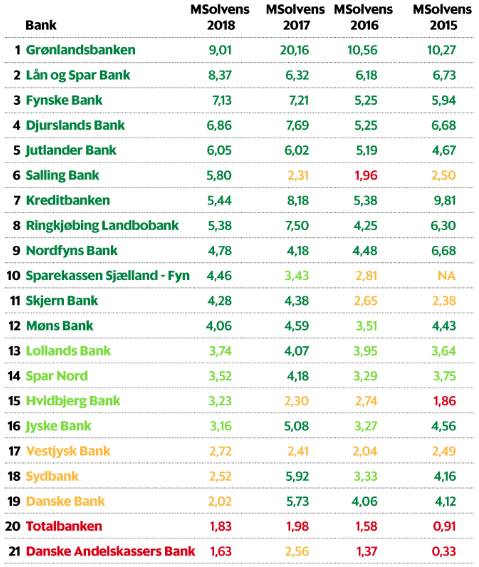

Nedenunder ses for eksempel den seneste opgørelse, der kom april 2019.

Når MSolvens beregnes får man et tal, og jo højere dette tal er, desto mere robust er banken. En MSolvens på under 3 er meget usikker og under 2 er meget kritisk. Vi kan se på den seneste opgørelse, at store banker som Sydbank og Danske Bank også fremgår på listen over meget usikre banker.

MSolvens beregnes altså som Markedsværdien af aktierne og så dividerer med den markedsopgjorte risiko på aktiverne. Resultatet bliver en dimensionsløs størrelse.

Denne udregning skal ses i forhold til den almindelige solvens, der er forholdet mellem basiskapitalen og risikovægtede aktiver, det vil sige er baseret på regnskabstal.

Den markedsopgjorte risiko på aktiverne kaldes også for den markedsopgjorte volalitet på aktiverne. Den beregnes som en standardafvigelse på årsbasis i af de procentvise ændringer i markedsværdien af bankens aktiver. I praksis er det primært usikkerheden på bankens udlån.

Johannes Raaballe giver også i denne publikation et eksempel på fortolkningen af MSolvens. Hvis MSolvens for en bank er 0,67, så svarer det til at bankens markedsopgjorte egenkapital er elimineret, hvis banken taber svarende til 0,67 standardafvigelse på dens aktiver. Så er der 25% risiko for at banken ikke overlever næste år, baseret på en normalfordeling.